1.总市值140亿,上海合晶成功登陆科创板

2.高测股份:目前设备在手订单饱和,预计2023年净利润超14.4亿元

3.寻求与OpenAI合作,三星电子剑指AI芯片领先地位

1.总市值140亿,上海合晶成功登陆科创板

上交所官网显示,上海合晶硅材料股份有限公司(以下简称“上海合晶”,证券代码:688584.SH)今日(2月8日)成功在科创板上市,上市开盘价19.77元/股。据悉,公司本次公开发行股票数量为6620.60万股,发行后总股本为66206.04万股。截至2月8日收盘,上海合晶总市值140.56亿元。

值得一提的是,上海合晶由中国台湾上市公司合晶科技拆分上市。合晶科技不仅以47.88%的股份作为上海合晶的最大股东,还是其主要客户和最大的原材料供应商。

招股书显示,上海合晶本次募集资金13.9亿元,主要用于低阻单晶成长及优质外延研发项目、优质外延片研发及产业化项目、补充流动资金及偿还借款。2023年上半年,上海合晶的营收和扣非净利润分别为7.04亿元和1.26亿元,同比下降5.78%和23.87%,主要原因是半导体行业下游市场需求减弱。

此外,2020-2022年,上海合晶营收分别为9.41亿元、13.29亿元和15.56亿元,近三年复合增长率为28.58%;净利润分别为0.57亿元、2.12亿元和3.65亿元,在3年内上涨超6倍。需要注意的是,上海合晶的境外收入占比较高,境外客户来自欧美等国。2020-2022年,上海合晶主营业务的境外收入分别为7.21亿元、9.44亿元和12.81亿元,占比分别为76.90%、71.41%和82.46%。

据了解,上海合晶成立于1994年,是一家中国少数具备从晶体成长、衬底成型到外延生长全流程生产能力的半导体硅外延片一体化制造商,产品主要用于制备功率器件和模拟芯片等,被广泛应用于汽车、工业、通讯、办公等领域。2022年,公司被认定为国家级专精特新“小巨人”企业。此外,上海合晶还参与制定了16项国家、地方及行业标准。

目前,上海合晶客户遍布中国、北美、欧洲、亚洲其他国家或地区,已经为全球前十大晶圆代工厂中的7家公司、全球前十大功率器件IDM厂中的6家公司供货,是我国少数受到国际客户广泛认可的外延片制造商。

2.高测股份:目前设备在手订单饱和,预计2023年净利润超14.4亿元

2月8日,高测股份在互动平台上表示,目前公司设备在手订单饱和,工厂生产排产正常。设备订单主要来自于硅片环节新产能扩张及旧产能存量替代,预计2024年旧产能存量替代需求及海外需求可能会增多。

高测股份日前发布业绩预增公告,预计2023年度归属于母公司所有者的净利润为14.4亿元~14.8亿元,与上年同期(法定披露数据)相比,预计将增加65,138.80万元~69,138.80万元,同比增加82.60%~87.67%。

该公司预计2023年年度实现归属于母公司所有者的扣除非经常性损益的净利润为14.0亿元~14.6亿元,与上年同期(法定披露数据)相比, 预计将增加64,976.83万元到70,976.83万元,同比增加86.61%~94.61%。

高测股份表示,2023年全球光伏新增装机需求持续旺盛,公司充分发挥“切割设备+切割耗材+切割工艺”技术闭环优势不断提高产品竞争力,光伏设备、金刚线、硅片切割加工服务各项业务均持续快速发展,业绩实现大幅增长。光伏设备订单大幅增加,龙头地位稳固;金刚线产能及出货量大幅增加,基本实现满产满销,竞争力持续提升;硅片切割加工服务业务产能持续释放,专业化切割技术优势持续领先,出货规模大幅增加。

该公司称,2023年公司保持技术优势持续领先的同时进一步实现降本增效,公司第四季度盈利情况虽受到光伏行业波动的一定影响,但凭借产品和服务的领先竞争优势及精细的成本控制能力,公司第四季度光伏设备仍实现了大规模稳定交付、金刚线产能利用率基本饱和、硅片切割加工服务仍保持较高开工率,各项业务仍保持了较好的盈利能力。

此外,高测股份2023年半导体、蓝宝石、磁材及碳化硅等创新业务设备及耗材产品竞争力持续领先,订单稳步增长,业绩实现大幅增长。碳化硅金刚线切片机技术领先,订单规模大幅增长,市场渗透率快速提升;磁材订单规模增长迅速,市占率快速提升;半导体及蓝宝石设备及耗材保持持续领先优势及高市占率。

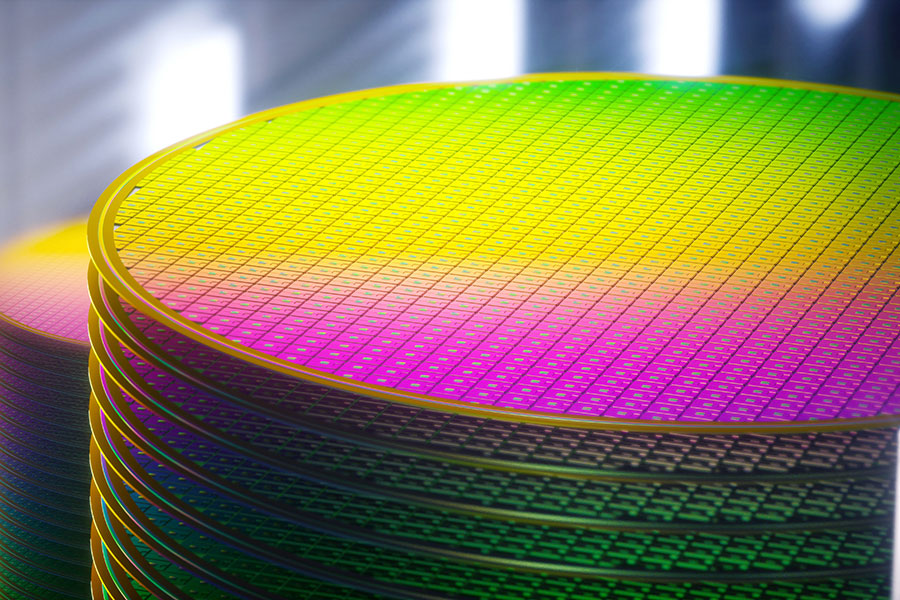

3.寻求与OpenAI合作,三星电子剑指AI芯片领先地位

三星电子试图通过与OpenAI建立合作伙伴关系,凸显其作为综合芯片解决方案提供商的地位,预计将全力以赴在下一代AI半导体市场寻求领先地位。

根据市场追踪机构TrendForce的数据,三星电子的DRAM市场份额在2023年第三季度下降至38.9%,缩小了与SK海力士34.3%的差距。其半导体销售额也落后于台积电和英特尔。

目前,三星电子在获得英伟达 AI 芯片订单方面面临持续挑战。

SK 海力士拥有英伟达某些高带宽内存 (HBM) 芯片的独家供应权,后者占据了人工智能图形处理单元 (GPU) 市场约 90% 的份额。而台积电最近赢得了生产英伟达H100 GPU芯片的合同。

业内人士指出,由于执行董事长李在镕存在法律风险,三星电子可能错过了AI芯片市场的良机。但也有观察人士指出,李在镕被地方法院无罪释放可能会导致该公司在芯片市场格局上出现转变。

如今,三星电子正通过“交钥匙”战略凸显其优势。凭借其多样化的芯片生产能力,其系统大规模集成(LSI)部门可以设计通用人工智能芯片,而代工业务部门则负责合同制造,内存业务部门则供应 HBM3E 芯片。

该公司正在寻求与 OpenAI 合作,因为其认为人工智能公司可能是其芯片战略的最佳合作伙伴。OpenAI 提倡扩大人工智能芯片生产,以减少对英伟达的依赖。 1 月,OpenAI 首席执行官 Sam Altman 访问首尔,会见了三星电子的主要高管。

三星电子强调了其作为唯一一家能够监督从设计到生产的整个芯片制造流程的芯片制造商地位。“我们是唯一一家能够综合处理半导体设计、存储半导体生产、代工和封装的半导体公司,”一位公司官员表示。

另一个关键优势在于通过芯片和封装协同设计提供客户定制的解决方案。

在最近的一次电话会议上,负责内存部门的副总裁 Kim Jae-jun 强调了该公司通过集成逻辑芯片开发针对每个客户进行优化的定制 HBM 产品。“通过我们的代工业务部门、系统 LSI 业务部门和先进封装团队之间的协同,我们的目标是引领定制 HBM 市场。”

KB 证券公司分析师 Kim Dong-won 指出,三星电子可能“在 2 到 3 年内成为人工智能交钥匙解决方案的领导者”,成为唯一一家拥有所有内存、代工和系统芯片业务的公司。