(文/陈兴华)受益于人工智能的持续火热,英伟达的2024财年第四财季及全年(截至2024年1月28日)营收继续“狂飙”,无论是营收、利润,还是利润率和美股收益均创新高。在各个业务板块中,数据中心业务无疑是最大的亮点,第四财季营收达184亿美元,同比暴增409%,在总营收中占比达83.3%。

不过,在旺盛的需求下,英伟达仍然面临芯片供应短缺、资源分配和中国市场的供应受限等问题。对此,英伟达正在持续加大供应量及进行相关努力,但供不应求仍将导致供应受限等。未来,虽然英伟达给出了强劲的业绩指引,但不免仍有隐有一些潜在下行挑战。

业绩暴增:数据中心业务领衔

在2024财年第四财季财报披露前,华尔街分析师普遍认为,英伟达第四财季营收将为203.7亿美元,是上年同期3倍以上。不过,受AMD、英特尔等厂商竞争以及美国出口管制措施的持续影响,英伟达业绩增长将会放缓,这导致其股价在2月20日下跌约5%。

然而,根据英伟达最新披露的财报数据显示,2024财年第四财季(2023年11月-2024年1月),该公司实现营收221亿美元,同比大增265%,环比增长22%,既超过英伟达此前曾给出的200亿美元业绩指引,同时也超出市场预期近20亿美元。

此外,2024财年第四财季,英伟达净利润为122.85亿美元,同比暴增769%,环比增长33%,高于市场预期的103.4亿美元。同期,调整后利润率为76.7%,高于市场预期的75.4%;GAAP每股摊薄收益为4.93美元,同比增长765%,环比增长33%。

分业务来看,2024财年第四财季,英伟达数据中心营收达到创纪录的184亿美元,同比暴增409%,环比增长27%,高出市场预期的172.1亿美元。这意味着数据中心业务不仅是英伟达实现大增的关键动能,而且在其总收入中的占比也已扩大至83.3%。

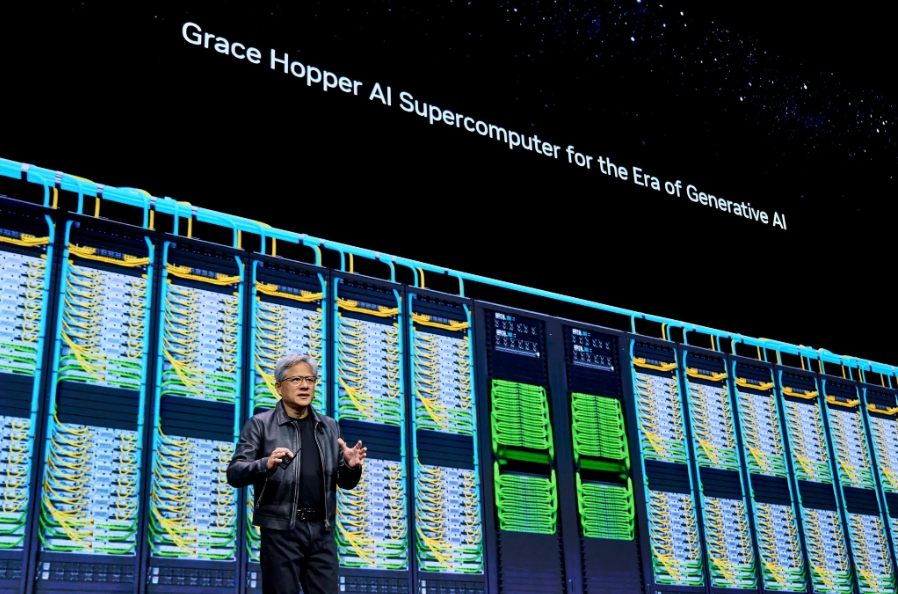

英伟达首席财务官Colette Kress在财报电话会议上称,第四财季数据中心的增长是由跨行业、用例和地区的生成式人工智能和大型语言模型的训练和推理推动,包括大型云服务提供商、GPU专业提供商、企业软件和消费互联网公司对数据处理、培训和推理的大量需求,其中谷歌、亚马逊、微软等大型云供应商占数据中心收入的一半以上。

在其它业务方面,作为在AI芯片起飞之前英伟达曾经的主要业务,包括笔记本电脑和个人电脑显卡的游戏业务收入为28.7亿美元,同比增长56%;英伟达为专业应用制造图形硬件的业务营4.63亿美元,同比增长105%;汽车业务销售额不升反降,下滑4%至2.81亿美元;OEM和其他业务贡献的营收同比增长7%至0.9亿美元。

基于此,叠加2024财年前三财季创出新高的营收,英伟达全年实现营收609.22亿美元,同比增长125.85%,实现净利润297.60亿美元,同比增长581.32%,期内的毛利率也大增至72.7%;非GAAP每股收益为12.96美元,同比增长288%,均不同程度超出预期。

投资机构Gabelli Funds的分析师Ryuta Makino指出,投资者对英伟达的热情非常高,如果本财季业绩仅仅达到预期,而没有超出预期,其股价至少会下跌10%。期权分析服务公司ORATS披露的数据则显示,英伟达本次发布财报后股价可能出现约11%的双向波动。

除了呈现一份几乎“完美”、各种“超预期”的财报,英伟达给出的业绩指引再为市场注入一针强心剂,预计一季度营收约为240亿美元,上下波动区间不超过2%,这一数字远远高于市场预期219亿美元。基于此,英伟达盘后股价一扫颓势、直线拉涨超过10%。

虽然英伟达宣布将于3月18日至21日举办GTC 2024大会,发布加速计算、生成式AI以及机器人领域的最新突破性成果,但短期内将较难再获得强劲的增长动力。美银认为,在财报公布后,该股很可能出现“明显但短暂的回调”,股价可能大幅回调超10%。

痛点犹存:盈利潜在下行风险

鉴于英伟达近期股价强势,即便其能够交出一份强劲财报并给出乐观预期,但仍然有可能出现别的风险因素,让投资者感到不安,并对该公司的盈利构成潜在的下行风险。

例如在抢购芯片的热潮中,重复订购以及供应限制等问题仍然存在。对此,英伟达首席执行官黄仁勋表示,整体供应正在改善,但仍然短缺,供应限制将持续至全年,但从晶圆、封装、存储器到网络等各个环节,英伟达超级计算机的供应链已经在全面改善,供应量正在显著增加。

他还称,英伟达目前除了H200等芯片在量产爬升阶段外,人工智能工作负载(AI Workloads)应用以太网平台Spectrum-X,也正量产爬升。

此前,根据瑞银分析师分享给投资者的备忘录,英伟达大幅缩短了AI GPU的交付周期,从去年年底的8-11个月缩短到了现在的3-4个月。该机构认为英伟达大幅缩短AI GPU交付周期存在两种可能:该公司正在规划新的方案提高产能,满足未来的订单;而另一种可能是英伟达目前已具备足够的产能,可以处理积压的订单,当然不排除两个因素叠加的效果。

随着人工智能研发和应用的增加,对英伟达H100、A100等针对数据中心的高性能GPU的需求也大幅增加,整个产业界的大小公司都在争相采购,这使英伟达高性能GPU也随之供不应求。

对于如何根据客户部署准备情况来管理产品分配以及公平分配,黄仁勋表示,此前数据中心尚未准备好时分配资源低效,导致资源闲置。但英伟达的生态系统充满活力,其核心目标是公平分配资源,同时避免浪费,并寻找连接合作伙伴和终端用户的机会。英伟达的CSPs 对产品路线图和转换有一个非清晰的视图,这种透明度给了业界信心。

此外,“中国”仍是市场关注的的关键词。去年中国市场的芯片约占英伟达总收入的20%,而在地缘政治紧张和贸易限制影响下,Colette Kress称,2023年第四财季中国占英伟达数据中心项目营收明显下滑,比重约为个位数百分比(约4%~6%),预估今年第一季相关占比和去年第四季相当。

Kress表示,尽管英伟达受限制的产品,尚未取得美国政府许可出货到中国,不过英伟达开始出货无须获许可的其他产品到中国市场。在美国和中国以外的地区,国家级人工智能已成为额外的需求驱动力。世界各国都在投资人工智能基础设施,以支持在国内数据上用本国语言构建大模型,并支持当地的研究和企业生态系统。

不难看出,美国新的限制规则对英伟达在中国市场的业务造成了极大影响,但其在中国以外数据中心市场业绩的强劲增长抵消了这一负面影响。不过,英伟达不得不面临的现实问题之一是,其推出的对华“特供版”AI芯片H20正因性能大幅缩水而性价比不高遭遇“砍单”等挑战。