飞潮(上海)新材料股份有限公司(下称“飞潮新材”)经过多年的沉淀,已成为国内领先的工业流体过滤分离解决方案提供商之一,产品广泛应用于新能源、汽车涂装、核电、泛半导体等领域。

目前,飞潮新材已启动科创板IPO,计划募资9.28亿元,用于高端过滤分离材料及配套元件生产等项目,以扩大市场份额。近日笔者盘点其招股书及对上市委的问询回复中发现,飞潮新材资产负债率长期处于高位,短期偿债能力大幅弱于可比公司;在这样的背景下,飞潮新材还存在过于依赖单一大客户的风险。

资产负债率长期居高不下

飞潮新材掌握过滤分离核心技术,过滤产品的过滤精度、过滤效率等核心指标,达到国际领先企业水平,旗下产品在多个细分市场市占率达到行业领先地位,根据卓创资讯数据,2020年至2022年,国内锂电铜箔投产产能中,飞潮新材的市占率为48.72%;在BDO领域市占率达36.24%,在双氧水领域市占率为32.55%,同时在核电等领域实现国产替代。

其业绩也由2020年的1.4亿元快速提升至2022年的3.5亿元,年复合增长率达58.45%;净利润也从2020年的1027.3万元增长至2022年的5394.48万元,年复合增速达129.15%,增速均领先于一众可比公司。

不过,业绩大幅增长并未能提升飞潮新材的偿债能力。

2020年-2022年,飞潮新材的负债总额分别为1.53亿元、2.87亿元、2.98亿元,2020年-2023年H1(下称“报告期”)资产负债率分别为55.82%、73.46%、64.22%、59.41%,不仅长期处于较高水平,还大幅领先于一众可比公司。

飞潮新材说明称,公司资产负债率较高主要由三大因素造成,一是银行贷款等导致流动资产规模低于行业平均水平,二是公司预收款比例较高,导致合同负债占流动负债比例较高,三是存货占比较高,报告期内存货占流动资产的比例分别为25.72%,38.85%、42.05%和32.95%

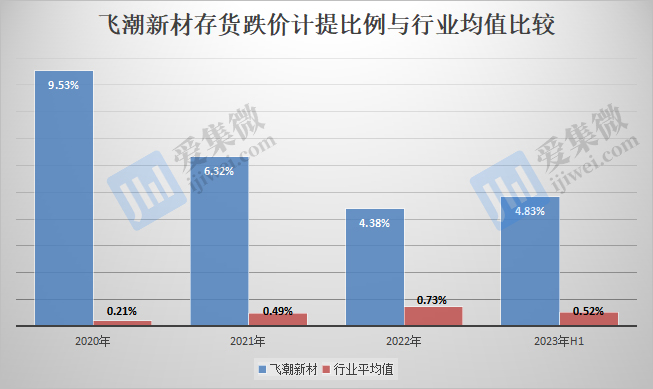

尤其是存货较高的问题,已导致飞潮新材存货跌价计提比例长期高于可比公司,报告期各期分别为9.53%、6.32%、4.38%、4.83%,而行业平均值分别为0.21%、0.49%、0.73%、0.52%。

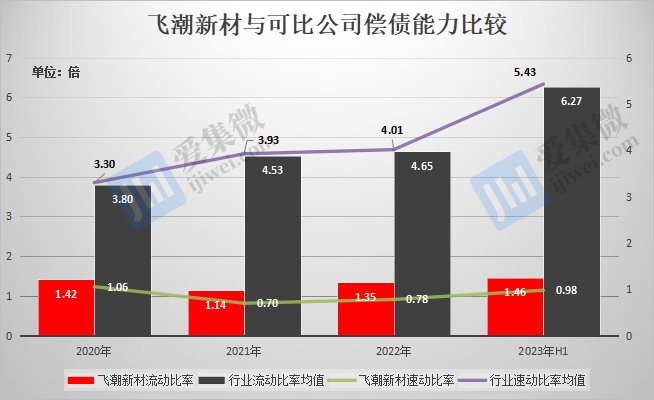

受资产负债率较高影响,飞潮新材的偿债能力指标也处于较低水平,在可比公司中长期垫底,其中,报告期内流动比率分别为1.42倍、1.14倍、1.35倍、1.46倍,速动比率分别为1.06倍、0.7倍、0.78倍、0.98倍,均大幅低于行业平均值(可比公司为:三达膜、久吾高科、唯赛勃、上海凯鑫、金海高科、美埃科技)。

针对偿债能力较弱的问题,飞潮新材表示,将通过加强资金收支管理、加快应收账款回收速度等方式来保障公司的偿债能力。

但实际上,飞潮新材应收账款余额整体呈持续攀升趋势,报告期各期分别为5,641.89万元、5,136.37万元、8,036.64万元和10,546.53万元,占当期营业收入比例分别为40.43%、28.12%、22.94%和50.52%,其中,2023年H1较2022年出现大幅飙升的情况。

不仅如此,在发货前收款比例已达50%-80%的情况下,飞潮新材逾期应收账款余额规模同样在快速攀升,报告期各期分别为2254.24万元、2552.66万元、4664万元、5832.37万元。

通风管理设备业务高度依赖GE

除了资产负债率较高,飞潮新材还存在业绩高度依赖前五大客户的情况。

根据披露信息,飞潮新材的客户包括通用电气、中国核电、九江德福、诺德股份、中材科技、恒逸石化、赢创集团、大众汽车、巴斯夫、帝斯曼、艾棣维欣等公司,其中,半数业绩由前五大客户所贡献。

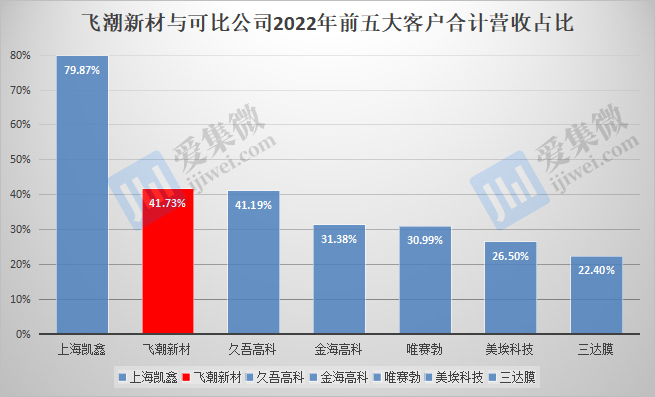

报告期各期,前五大客户贡献的营收分别为7036.01万元、7870.19万元、11191.95万元、9868.66万元,占各期总营收比重分别为56.41%、48.51%、44.67%、68.35%,呈先降后升的趋势。与可比公司相比,飞潮新材前五大客户合计营收比重仅次于上海凯鑫,而高于其他可比公司。

进一步分析还发现,报告期内,飞潮新材前五大客户中,除美国通用(GE)外,其他客户始终处于频繁变动状态,这也反映出,飞潮新材的核心客户并不稳定。

其中,报告期各期,飞潮新材来自美国通用的营收分别为5143.61万元、5235.27万元、5881.17万元、3058.49万元,占总营收比重分别为41.24%、32.27%、23.47%、21.18%,2020年-2022年均为第一大客户。

飞潮新材最新披露信息显示,对美国通用的营收主要由通风管理设备所贡献,报告期各期分别为5143.36万元、5234.36万元、5876.61万元、3055.11万元,占通风管理设备的收入比例分别为86.62%、85.48%、80.94%、87.18%,可见,飞潮新材的通风管理设备业务对美国通用形成了绝对依赖。

飞潮新材说明称,通风管理设备销售以单一客户美国通用为主,差异化竞争策略、海外风电市场格局、自身规模限制以及风电供应链壁垒等因素是导致这一结果的重要原因。

而且,通风管理设备业务还是飞潮新材海外业务的创收主力。报告期各期,通风管理设备外销收入分别为1584.66万元、2280.16万元、4690.84万元和1993.75万元,占当期外销收入比例分别为64.16%、61.88%、74.35%和69.97%。

虽然美国通用是飞潮新材的单一大客户,但飞潮新材只是美国通用的供应商之一,如2022年,飞潮新材为美国通用风电机组提供通风管理设备的比例约为37.5%,大部分份额则由其他供应商提供。

未来若单一客户美国通用在风电市场的份额发生变化,或是美国通用的产品采购策略发生变更,飞潮新材超1/5的业绩将面临重大不确定性风险。事实上,早在2022年,就因美国通用沈阳公司将部分业务转移至其他供应商,导致该年度出现对飞潮新材的采购额下降的情况。

(校对/邓秋贤)